Partager l'article

Mon cher lecteur,

Les marges des entreprises ont augmenté de 8 % entre 2000 et 2015 dans les pays développés.

C’est ce qui ressort d’une grande analyse du FMI sur un million d’entreprises venant de 27 pays.

8 %, c’est loin d’être anodin, surtout pour un échantillon d’une telle ampleur : il s’agit d’un mouvement de fond et le FMI ne s’y est pas trompé même s’ils sous-estiment à mon avis les effets déjà induits.

Les marges augmentent plus vite que les salaires

Il faut bien comprendre qu’il s’agit d’une « surperformance » par rapport aux salaires et de manière générale tout ce qui compose les coûts d’un produit ou service :

Si vous augmentez les salaires de 10 % en conservant vos taux de marges, votre marge augmentera également de 10 %. Ces 8 % viennent donc EN PLUS.

Mais de toute manière, cela fait longtemps que les salaires réels n’augmentent plus dans les pays développés.

Le FMI note que sur la même période la part des salaires dans l’économie s’est contractée de 2 % de PIB. Ajoutez à cela d’importants gains de productivité et vous avez un carton plein pour les bénéfices des entreprises.

La théorie ne prévoyait pas ça (enfin, la théorie…)

Cette augmentation des marges paraît d’abord contradictoire : théoriquement, la libéralisation économique qu’a connue le monde sur cette période — l’adhésion de la Chine à l’OMC en 2001 — aurait dû accroître la concurrence entre les entreprises et comprimer leurs marges.

Il s’est pourtant passé l’inverse.

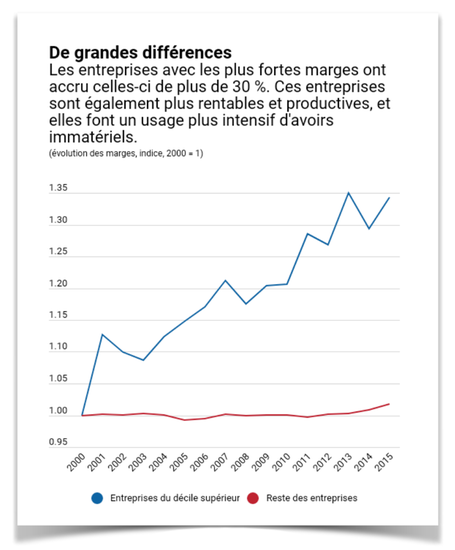

Il faut dire que ces 8 % de marge en plus ne sont pas uniformément répartis. Pas du tout.

Cette augmentation est presqu’entièrement captée par 10 % des entreprises (en bleu ci-dessous) :

[Cette augmentation] est particulièrement prononcée dans les entreprises non manufacturières et dans celles qui recourent le plus intensément aux technologies numériques . Toutefois, au sein de ce secteur, les marges élevées se concentrent dans un petit nombre d’entreprises .

90 % des entreprises ont dû et doivent encore se battre pour éviter de voir leurs marges s’éroder pendant que 10 % d’entre elles ont au contraire vu leurs marges exploser de plus de 30 %.

Et ces entreprises sont de 2 sortes :

- il y a d’abord les entreprises qui règnent en maître sur des niches et sont généralement de taille relativement modeste et puis il y a surtout,

- ceux dont on parle tout le temps, qui réalisent la part du lion de ces marges, les entreprises des technologies numériques, les GAFA, FAANG et autres acronymes décérébrés.

Les géants du numérique captent l’essentiel de la manne… Et cela n’a rien d’évident

Facebook marge à près de 50 %, tout comme Oracle, Microsoft à plus de 30, c’est 25 % pour Apple, un peu moins pour Google, mais ils dépensent 20 milliards de dollars en R&D chaque année, soit 15 % de leur chiffre d’affaires !

Pour des entreprises de cette taille, ces chiffres sont particulièrement élevés. D’autant qu’il n’est pas si évident que ce secteur doive avoir des marges aussi extraordinaires.

Facebook n’est littéralement qu’un trombinoscope en ligne (c’est d’ailleurs la traduction du mot facebook, livre de visages) avec des fonctions de partage et de publication.

Refaire les fonctions essentielle d’une application comme Uber coûterait aujourd’hui quelques dizaines de milliers d’euros à peine.

La société Sun Microsystems a développé au début des années 2000 le logiciel Open Office, un concurrent gratuit à la suite Office de Microsoft, qui n’est pas loin d’être aussi bien en plus d’être gratuit.

Netflix est un simple service de vidéo à la demande reproductible aisément.

Une entreprise comme Apple qui a longtemps eu une avance considérable sur ses concurrents n’a plus vraiment d’avantage comparatif par rapport aux autres constructeurs d’ordinateurs et téléphones.

Google, qui est aussi à l’origine une entreprise avec un grand savoir-faire n’a plus vraiment de barrière à l’entrée sur ses activités principales…

Amazon n’est jamais qu’un très gros site d’e-commerce…

Il n’y a pas besoin de construire des usines et des chaînes de production compliquées et onéreuses, de maîtriser des activités complexes …

Mais vous allez me dire que j’oublie l’essentiel…

Uber est la seule entreprise de taxi qui permet de commander aux 4 coins du globe, Facebook et ses filiales sont les seuls réseaux sociaux sur lesquels retrouver ses proches à coup sûr.

Amazon est le plus grand magasin du monde…

Leur valeur est dans leur taille, leur inventaire, dans leur monopole.

Le grand retour des monopoles

Les entreprises technologiques doivent avoir un monopole ou sont vouées à disparaître car elles fournissent des services à faible valeur ajoutée et désormais facilement reproductibles par des concurrents.

Par exemple, pensez-vous qu’il est difficile de créer un concurrent à Amazon ?

C’est pourtant ce qu’à fait l’Américain Marc Lore en à peine 2 ans (et 800 millions de dollars) en créant jet.com. Cet ancien d’Amazon avait tout compris et surtout BEAUCOUP d’argent.

Il s’est contenté de créer un inventaire considérable, sans avoir les stocks directement… Mais en les achetant sur Amazon et d’autres sites d’e-commerce et en les vendant à prix cassé sur son site.

Vous me direz qu’il est interdit en France de vendre à perte, mais Amazon ne s’était pas plus gêné.

Le site a été lancé en 2015 et revendu en 2016 à Wall-Mart pour 3 milliards de dollars, soit plus de 2 milliards de bénéfices.

Si demain vous interdisiez Google, Facebook, Uber et Amazon en France, il ne faudrait pas longtemps avant que d’autres prennent la place et proposent un service équivalent.

C’est d’ailleurs ce qui s’est passé en Chine.

Le coût précis et exorbitant d’un monopole

En France Prenez le cas de LinkedIn, le réseau social des professionnels qui a un monopole sans partage sur le monde professionnel. Il a été racheté par Microsoft en 2016 pour 26 milliards de dollars. Son concurrent français Viadeo a été vendu au Figaro la même année pour 1,5 millions d’euros (soit 15 000 fois moins).

Pourtant, en 2010, Viadeo comptait 2 fois plus d’utilisateurs que LinkedIn en Europe. Que s’est-il passé entre-temps ? LinkedIn levait 100 millions de dollars de capital et s’endettait massivement pour son développement et Viadeo un maigre 3,5 millions.

La différence entre Viadeo et LinkedIn, c’est l’argent.

Voilà que tout s’explique. La bataille gagnée par LinkedIn a été très intense en capital. Excessivement. Et ce capital demande une rémunération. Une fois en situation de monopole, LinkedIn peut mais surtout doit faire des marges gigantesques pour rémunérer son capital.

Prenez Uber. La société n’a pas encore gagné un centime de bénéfice mais il est déjà écrit dans ses comptes, qu’entre ses dettes et son capital, elle devra générer 100 milliards de bénéfices pour que ses actionnaires et créanciers commencent à faire un bénéfice… Cela fait beaucoup d’argent pour un secteur d’activité, les taxis, à faible valeur ajoutée et sans aucune barrière à l’entrée.

Alors dites-moi cher lecteur, que faut-il faire ? Vaut-il mieux qu’Uber fasse faillite portant un coup, peut-être fatal, à de grands investisseurs et banquiers ? Ou bien qu’ils ne fassent pas faillite assoient durablement leur monopole et prélèvent plus de 100 milliards de dollars sur le travail de millions de chauffeurs de taxis ?

Oh cette question est importante.

La mauvaise idée du FMI, l’allégeance des banques centrales

Le FMI s’inquiète à juste titre de la puissance de marché de ces grands groupes. Mais comme d’habitude, au lieu de régler le problème à la source, ils préfèrent plaider pour de nouvelles réglementations… Ceux-là mêmes qui ont procédé à la grande déréglementation depuis la fin des années 1980 ont tourné casaque.

Mais réglementer Uber et consorts revient à accepter et asseoir leur avantage financier et leur position dominante. Il y a un jeu malsain de dépendance mutuelle entre ces géants et les pouvoirs publics.

De toute manière les banques centrales ont déjà répondu à la question en forçant le crédit à outrance : elles préfèrent sauver Uber et toutes les entreprises qui s’endettent sans fin dans une course folle au monopole.

Dans un paradoxe de façade, les banques centrales contribuent à rendre nos économies monopolistiques.

Si LinkedIn n’avait pu lever ces sommes astronomiques, ils n’auraient pas leur monopole et Viadeo serait autre chose qu’un zombie à l’heure actuelle.

Il en est de même de tous les grands groupes technologiques qui captent l’essentiel de la valeur créée depuis 10 ans.

Une entreprise comme Uber devrait faire faillite et les grands GAFA actuels devenir obsolète à grande vitesse… Mais c’est sans compter leur puissance financière et le crédit illimité des banques centrales.

Nous savons désormais que les banques centrales ont abandonné toute idée de normalisation.

Cela signifie une nouvelle période de fastes pour les marchés boursiers, au prix d’une ponction mortelle et de la destruction de nos démocraties.

Faut-il revenir en bourse et vendre son âme…

À votre bonne fortune,

Guy de La Fortelle

Source :

Partager l'article