Ma chère lectrice, mon cher lecteur,

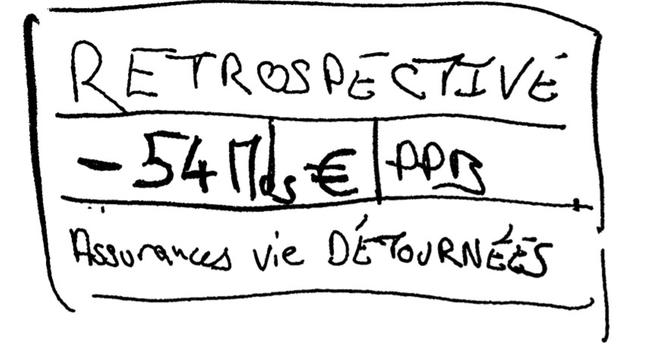

Comme de coutume, je vous propose une rétrospective commentée de l’année qui s’achève.

Nous pourrions trouver qu’en 2020, l’année a vraiment commencé en mars avec le couperet du virus mais justement, nous allons nous attarder un peu sur ce qui nous occupait avant que le monde ne s’arrête et peut-être verrons-nous que la rupture n’est pas si franche qu’on croit.

Nous allons commencer aujourd’hui avec le gros scandale qui tâche de la PPB des assurances vie.

La PPB, c’est cette Provision pour Participation aux Bénéfices constituée par les assureurs pour lisser les rendements des fonds euros d’assurance vie.

Le principe est simple : au lieu de vous verser tout votre rendement, l’assureur en met une partie de côté en prévision des vaches maigres des taux négatifs. C’est votre argent que votre assureur met de côté et qu’il est obligé de retourner sous 8 ans.

C’est une sage précaution que les assureurs ne se sont pas privés de doublement détourner à leur profit après avoir rempli leurs caisses de 54 milliards de PPB à fin 2019.

Cela correspond tout de même 3 700€ par ménage détenteur d’une assurance vie : ce ne sont pas des billes comme je vous le signalais il y a un an déjà.

Les assureurs utilisaient déjà cette PPB comme arme commerciale pour attirer de nouveau clients, retenir les meilleurs et faire prendre davantage de risques aux autres, tout en punissant les clients modestes et précautionneux dans une grande redistribution inversée : c’est qu’ils retiennent la PPB aux uns et la rendent autres car la loi ne précise pas qu’il faut rendre ses plus-values aux clients à qui on les a prises : Le diable, dans les détails.

C’était déjà une magouille odieuse prise dans cet entre-soi politico-financier si français.

Mais durant la trêve des confiseurs l’année dernière, les grossiers politiques qui nous servent de dirigeants ont passé une étape dans l’ignominie, ils ont tout simplement confisqué par décret ces 54 Mds de provision pour les réintégrer aux fonds propres des assureurs à hauteur de 70 %.

L’arrêté de Bercy a été pris de 24 décembre 2019 et l’Autorité de contrôle prudentiel a défini les modalités le 28 pendant que tout le monde avait le dos tourné. [1] [2]

Les fonds propres des assureurs, c’est ce qui sert à couvrir les risques en cas de défaillance.

Normalement c’est essentiellement l’argent des actionnaires, les propriétaires de la société d’assurance qui récoltent les bénéfices quand il y en a… Mais aussi les problèmes s’ils gèrent mal leur entreprise.

En intégrant cette PPB à leurs fonds propres, les assureurs ont donc dopé leurs ratios de solvabilité et sont apparus bien plus solides que réellement en confisquant une partie de votre épargne alors que lever des fonds propres coûtait alors plus de 5 % par an à un assureur : Voilà le cadeau qu’ils se sont fait sur votre dos.

Un esprit chagrin pourrait même penser que cet arrêté a été pris dans le but précis de sauver la fusion entre CNP Assurances et La Banque Postale lancée en 2018 et finalement accouchée en mars dernier. [3]

CNP est en effet le plus gros assureur vie français avec près de 300 milliards sous gestion et avait en 2019 un ratio de solvabilité fragile de 187 % qui jetait un voile d’ombre sur la fusion… Et pour cause.

La PPB des assurés de CNP a fait remonter le ratio à plus de 230 % en début d’année… Mais celui-ci est déjà retombé à 203 % au 3e trimestre… Sans la PPB, CNP se serait retrouvé en difficulté. [4]

Mais ce coup de Jarnac ne règle aucun problème, c’est un pansement sur une jambe de bois qui ne fait que masquer les problèmes sans les traiter et porter aux assurés le poids de la mauvaise gestion des hauts fonctionnaires issus du monstre qu’est devenue la Caisse des Dépôts.

Si vous êtes détenteur d’une assurance vie CNP (via la Banque Postale, la Caisse d’Épargne ou la Banque Populaire généralement), il y a un risque de solvabilité accru.

De manière générale, il n’y a plus aucun avenir dans les fonds euros d’assurance vie qui sont devenus obsolètes et peuvent être remplacés par une alternative que j’explore avec satisfaction depuis 18 mois.

À votre bonne fortune,

Guy de La Fortelle

Notes :

[4] https://www.capital.fr/entreprises-marches/cnp-assurances-recul-de-7-du-resultat-net-9-mois-1386320

Publiéinitialment le 18 décembre 2019

Scandale : Les assureurs piochent 54 milliards d’euros dans votre poche

Mon cher lecteur,

Les rendements déjà maigres de vos assurances vie sont en passe d’être détournés par les assureurs à leur profit.

Il y en a pour 54 milliards d’euros, soit 3 700€ par ménage détenteur d’une assurance vie… Une paille, n’est-ce pas ?

Nous sommes en plein dans une opération de privatisation des profits et mutualisation des risques, un jeu de « pile je gagne, face tu perds » à laisser encore un goût de cendre 10 ans plus tard.

Partagez ce message à tout votre carnet d’adresses et sur les réseaux, car personne ne doit ignorer ce scandale ignominieux : c’est de l’extorsion pure est simple.

Mais bien sûr dans la bouche de nos chers assureurs, il ne s’agit là que d’ajustements techniques mineurs. Passez votre chemin, y a rien à voir.

L’annonce nous vient des Échos ce matin. Bercy serait sur le point de publier un arrêté autorisant les assureurs à reprendre, « dans des circonstances exceptionnelles », tout ou partie de la provision pour participation aux bénéfices (PPB).

Ah, la PPB, douce et belle intention dont l’enfer administratif est pavé.

Comme son nom l’indique, la PPB est une provision, c’est une mesure qui consiste à lisser les rendements des fonds euros en mettant de côté un peu de rendement les bonnes années pour le rendre aux assurés les moins bonnes.

J’étais déjà fâché avec cette PPB détournée pour des objectifs commerciaux par les assureurs qui se sont mis à rendre ces provisions à leurs nouveaux et meilleurs clients uniquement.

Mais là, une nouvelle étape dans l’ignominie a été franchie. Il ne s’agit plus de déshabiller l’assuré Paul pour habiller Pierre, mais tout simplement de se servir dans votre poche en toute impunité.

Et ils le font avec une mauvaise foi atroce et des arguments de jésuites.

Officiellement, il s’agit simplement pour l’assureur de pouvoir utiliser cette réserve dans des situations exceptionnelles, essentiellement en cas de faillite imminente et bien sûr ils vous les rendront une fois la crise passée… Bon, me direz-vous, si l’assureur est sur le point de faire faillite, de toute manière on serait passé à la casserole alors…

Une réserve que l’on met de côté pour ne l’utiliser qu’en cas de gros pépin et la reconstituer ensuite, cela s’appelle des fonds propres et les assureurs ne s’y sont pas trompés, ils vont intégrer les 54 milliards de la PPB à leurs fonds propres.

Mais s’ils n’intégraient pas VOS milliards à leurs fonds propres en catimini, ils devraient se les procurer ailleurs.

Or des fonds propres, ce n’est pas gratuit, c’est même une ressource rare et chère.

Les fonds propres d’ Axa lui coûtent 5,4% par an, à la BNP c’est 5,7%, au Crédit Agricole 5,2% et à la SG 7,1% !

Alors, vous allez nous les rémunérer ces fonds propres ? Cela ferait 3,1 milliards d’euros par an tout de même.

Bien évidemment que non. Passez votre chemin vous disent-ils, y a rien à voir.

C’est de l’extorsion et du vol institutionnalisés et cela concerne votre assurance vie.

Et pour ajouter au tableau, tout ceci se passe au moment de la démission de Jean-Paul Delevoye pour ses collusions avec les assureurs qui lorgnent vos retraites autant que sur vos assurances vie.

Les assureurs sont devenus aussi pourris que les banquiers.

Il y a quelques mois, j’avais travaillé à un dossier d’investissement sur la meilleure alternative à l’assurance vie. C’est une stratégie simple et efficace qui vous permet de vous sortir de ce piège qu’est devenue l’assurance vie. C’est un excellent complément à l’or, assurance ultime contre le délitement en cours.

Vu l’actualité, j’ai décidé de vous envoyer ce dossier EN CADEAU avec tout abonnement d’essai à ma lettre d’investissement Risque & Profit.

Je vous demande simplement d’essayer, et si cela ne vous plaît pas, il ne vous en aura rien coûté.

À votre bonne fortune,

Guy de La Fortelle

Complément du 19 décembre 2019 :

Si seulement ce n’était qu’illégal

Mon cher lecteur,

Je vous disais hier que les assureurs étaient sur le point de vous faire les poches de 54 milliards d’euros.

Il s’agit de la fameuse PPB ou Provision pour Participation aux Bénéfices, qui appartient légalement aux assurés mais que les assureurs sont sur le point d’accaparer dans leur fonds propres.

Aujourd’hui, l’AFER (Association Française d’Épargne et de Retraite) s’est émue de l’ illégalité de la mesure qui serait bien évidemment rétroactive.

Normalement, une loi NE doit PAS être rétroactive. Dans le cas présent, vous n’avez jamais accepté que l’assureur utilise VOTRE argent pour se financer LUI, en plus à titre gracieux (sur les marchés ça coûte plutôt 6% par an).

Le droit admet tout de même des exceptions selon le principe de l’ intérêt général et comme c’est le Conseil Constitutionnel de Laurent Fabius qui est garant de cet « intérêt général »… Eh bien vous pouvez être sûr que l’intérêt général des assureurs sera respecté, quant au vôtre, vous repasserez. Allez donc relire vos Fables :

Selon que vous serez puissant ou misérable,

Les jugements de cour vous rendront blanc ou noir.

Vous pouvez donc immédiatement oublier la protection de la justice dans cette affaire de vol pur et simple. Retirez vos billes, il n’y a pas grand-chose d’autre à faire.

Mais pour tout vous dire… Le problème n’est même pas là.

Les taux bas ont bon dos

Le Conseil Constitutionnel, s’il était saisi, se trouverait sans doute obligé d’accepter la réforme pour préserver la solvabilité des assureurs. Personne ne veut être celui par qui la crise arrive ; Fabius moins que les autres certes…

Mais alors quoi !Comment en sommes-nous arrivés là ? Nos assureurs sont-ils si mauvais gestionnaires ?

Il y a moins d’un an, la Banque de France se félicitait de la grande solidité des compagnies d’assurance françaises avec des ratios de solvabilité plus de 2 fois supérieurs aux réglementations…

Ces résultats confirment la résistance des assureurs français dans un contexte où le faible niveau des taux d’intérêt continue de peser sur le rendement de leurs actifs.

Et quelques mois plus tard, à la première baisse des taux, patatras tout s’effondre ?

À ce stade, ce n’est plus de l’incompétence, c’est du mensonge.

C’est d’autant plus mensonger que ce qui se passe était écrit d’avance !

Ils vous disent que ce sont les taux bas qui pèsent sur la solvabilité des assureurs.

Ah bon.

Il se trouve que c’est faux.

Et comme d’habitude, il va tout falloir reprendre depuis le début, mais ils sont si grossiers, cela ne sera même pas long.

Leurs fonds propres ne devraient pas être votre problème

Les assureurs, comme les banques, ne sont pas des entreprises comme les autres.

Ils ont besoin de beaucoup de fonds propres (essentiellement le capital des actionnaires). Le volume de leur activité dépend directement du volume de leurs fonds propres : plus l’assureur a de fonds propres, plus il est solvable et plus il peut prendre de risques.

Bon.

Jusqu’en 2015, on comptait en gros 4% de fonds propres pour assurer vos fonds euros d’assurance vie (et seulement 1% pour les unités de compte qui ne sont pas garanties et donc moins risquées du point de vue de l’assureur… tiens tiens).

Peu importe les taux, on regardait les en-cours.

Et pour permettre de servir les taux garantis, même les mauvaises années, on avait constitué la fameuse PPB.

SIMPLE et EFFICACE.

Selon ce mode de calcul, les assureurs seraient tout aussi solvable en 2019 qu’en 2018.

Mais bien sûr, le mode de calcul a changé !

Il s’agit de l’environnement réglementaire Solvency II, entré en application en 2016.

L’objectif de Solvency 2 est de mieux prendre en compte les risques auxquels sont confrontés les assureurs. Et 4% de fonds propres c’était trop simple pour Bruxelles.

Alors on a défini 5 types de risques que les assureurs doivent prendre en compte selon 3 ou 4 méthodes de calcul qu’ils sont libres de choisir. Bref, la migraine.

Il se trouve que cet environnement a empêché les assureurs de jouer leur rôle contracyclique et d’acheter des actions en reprise de cycle.

Cela a lourdement pesé sur les résultats de vos assurances vie (en plus des taux négatifs déjà pratiqués par la BCE) au point de mettre en danger leur capacité à servir les taux garantis.

Ainsi, les grands technocrates de Bruxelles se sont mis à empiler les risques les uns sur les autres mais ont « oublié » les taux garantis et finalement leur grande réforme accouche d’un système plus fragile encore que le précédent.

La logique voudrait que l’on corrige l’environnement sécuritaire afin de prendre en compte cet « oubli ».

Mais ce n’est pas du tout ce qui est en train de se passer.

La logique à l’œuvre est la même que pour vos retraites. Il faut casser les garanties, casser les rigidités du système. Il faut libérer toutes les contraintes, rendre tout fluctuant afin de permettre une formation des prix pure et parfaite. Cela signifie par exemple que vous soyez pleinement exposé au prochain krach.

Il se trouve que le fondement idéologique derrière ces grandes manœuvres est obsolète et faux. Leur idéologie vous fait supporter les risques tout en vous privant des bénéfices. Mais qu’importe…

C’est pour cela que l’or physique est l’assurance ultime, le seul actif rigide, pivot ancré dans le réel (à la différence du papier) et donc protecteur.

L’or n’est pas parfait, loin de là, il ne sert pas de dividende et son cours est volatil.

Comme je vous le disais hier, il y a quelques mois, j’ai travaillé à un dossier d’investissement sur la meilleure alternative à l’assurance vie. C’est une stratégie simple et efficace qui vous permet de vous sortir de ce piège qu’est devenue l’assurance vie. C’est un excellent complément à l’or, assurance ultime contre le délitement en cours.

Vu l’actualité, j’ai décidé de vous envoyer ce dossier EN CADEAU avec tout abonnement d’essai à ma lettre d’investissement Risque & Profit.

Je vous demande simplement d’essayer, et si cela ne vous plaît pas, il ne vous en aura rien coûté. Cliquez ici pour demander votre dossier cadeau.

À votre bonne fortune,

Guy de La Fortelle